一、综合所得范围

01工资、薪金所得

税法规定:个人取得的工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

结合学校实际,我校的工资、薪金所得主要包括以下两个方面:

1.按月发放到个人的工资、绩效津贴及各类酬金

各类酬金:科研绩效津贴、咨询费、答辩费、课酬、评审费、安家费(购房补贴)、奖励、监考费、阅卷费、职务科技成果转化现金奖励免税部分、职务科技成果转化现金奖励应税部分、退休返聘工资、非事业编人员工资、编审费、加班费、保健津贴、其他补助、解除经济补偿。

2.一次性发放的年终绩效工资

02劳务报酬所得

税法规定:是指个人从事劳务取得的。结合学校实际,我校的劳务报酬所得主要指:学生三助津贴、科研劳务费、课酬、评审费、咨询费、答辩费、人才津贴、奖励、政府特贴、监考费、阅卷费、编审费、保健津贴、其他劳务。

03稿酬所得

是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

04特许权使用费所得

是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得;提供著作权的使用权取得的所得,不包括稿酬所得。

二、个税计算发放

01应交个人所得税的确定

师生员工取得综合所得,按纳税年度合并计算个人所得税,应交个人所得税=应纳税所得额*适用税率-速算扣除数。

年应纳税所得额=年度总收入-年度免税收入-减除费用60000元(每月5000元)-年度专项扣除(三险一金)-年度专项附加扣除(子女教育等六项)-年度依法确定的其他扣除(如职业年金、符合税法规定的捐赠等)。

其中:年度总收入计算口径如下:工资薪金全额计算;劳务报酬按收入的80%计算;稿酬按收入的56%计算。

02扣税方法

新个人所得税法下,个人所得税扣缴采用每月预扣预缴和年度汇算清缴相结合的方式。平常取得工资薪金等综合所得收入,按月或按次预扣预缴个人所得税,如全年预扣预缴税额等于年度应纳税额,则不需要办理汇算清缴,否则需要办理:

一、日常按月或按次预扣预缴方法

1、当月取得工资、薪金所得时,应当按照累计预扣法,计算当月预扣税款:

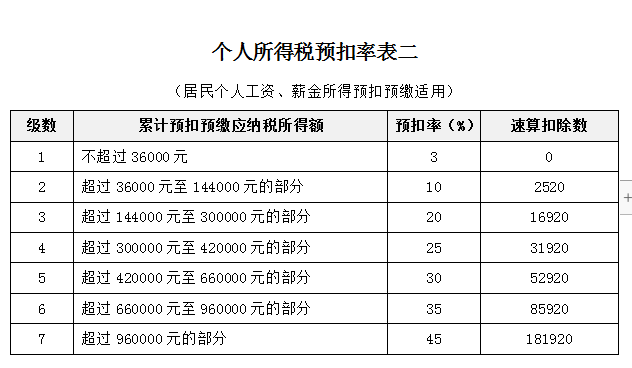

当月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额。

累计预扣预缴应纳税所得额=累计工资薪金所得收入总额-累计免税收入-累计减除费用-累计专项扣除(三险一金)-累计专项附加扣除(子女教育等六项)-累计依法确定的其他扣除(如职业年金、符合税法规定的捐赠等)。

其中:累计减除费用,按照5000元/月乘以个人当年截至当月在本单位的任职受雇月份数计算。

例1:

某职工2019年每月应发工资均为10000元,每月减除费用5000元,“三险一金”等专项扣除为1500元,从1月起享受子女教育专项附加扣除1000元,没有减免收入及减免税额等情况,以前三个月为例,应当按照以下方法计算预扣预缴税额:

1月份:

(10000-5000-1500-1000)×3% =75元;

2月份:

(10000×2-5000×2-1500×2-1000×2)×3%-75 =75元;

3月份:

(10000×3-5000×3-1500×3-1000×3)×3%-75-75 =75元

依次计算可知,某职工2019年全年累计预扣预缴应纳税所得额30000元(10000*12-60000-1500*12-1000*12),适用3%的税率(见个人所得税预扣率表二第1级),因此各月应预扣预缴的税款都为75元,全年应交个税=30000*3%=900元(75*12=900元)。

例2:

张某2019年每月应发工资均为30000元,每月减除费用5000元,“三险一金”等专项扣除为4500元,享受子女教育、赡养老人两项专项附加扣除共计2000元,没有减免收入及减免税额等情况。

张某工资按月应预扣预缴个税:

1月:

(30000-5000-4500-2000)×3% = 555元;

2月:

(30000×2-5000×2-4500×2-2000×2)×10%-2520(速算扣除数)-555(1月已扣个税)=625元;

3月:

(30000×3-5000×3-4500×3-2000×3)×10% -2520 -(555+625)(1至2月已扣税) =1850元;

4月至7月:

依次计算,每月扣税均为1850元;

8月:

(30000×8-5000×8-4500×8-2000×8)×20%-16920-(555+625+1850×5)(1至7月已扣税)=2250元;

9月:

(30000×9-5000×9-4500×9-2000×9)×20%-16920-(555+625+1850×5+2250)(1至8月已扣税)=3700元;

10月至12月:

依次计算,每月扣税均为3700元;

1月至12月共计预扣预缴个税

=555+625+5×1850+2250+4×3700=27480元。

上述计算结果表明,由于2月份累计预扣预缴应纳税所得额37000元,已适用10%的税率(超过36000元,按个人所得税预扣率表二第2级扣缴),因此2月起应预扣预缴个税有所提高;

8月份累计预扣预缴应纳税所得额148000元,已适用20%的税率(超过144000元,按个人所得税预扣率表二第3级扣缴),因此8月起应预扣预缴个税进一步提高。

张某工资按年计算应扣应缴个税:

张某2019年全年应纳税所得额为222000元

(30000*12-60000-4500*12-2000*12)元,适用20%的税率,全年应交个税为27480元(222000*20%-16920)。

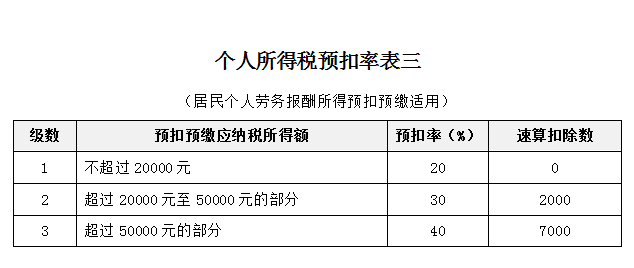

2. 取得劳务报酬所得按次或者按月预扣预缴:

劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

以每次或每月收入减除费用后的余额为收入额

预扣预缴应纳税所得额=每次或每月收入额减除

费用:每次或每月收入不超过4000元的,费用按800元计算;每次或每月收入4000元以上的,费用按20%计算

预扣率:劳务报酬所得适用20%至40%的超额累进预扣率(见《个人所得税预扣率表三)

例3:

2019年3月,某学生在学校取得三助津贴(按劳务报酬所得计税)2000元,则这笔所得应预扣预缴税额 = 预扣预缴应纳税所得额 × 预扣率 - 速算扣除数 = (2000-800)×20% - 0 =240元

例4:

张某取得劳务报酬所得80000元,则这笔所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数= (80000-80000×20%)*40%-7000=18600元

3、取得稿酬所得按次或者按月预扣预缴:

稿酬所得应预扣预缴税额= 预扣预缴应纳税所得额 × 20%

稿酬所得预扣预缴应纳税所得额 = 稿酬所得收入额

稿酬所得收入额 =(收入 - 费用)* 70%

费用:每次或每月收入不超过4000元的,费用按800元计算;每次或每月收入4000元以上的,费用按20%计算。

例5:

张某取得稿酬所得40000元,则这笔所得应预扣预缴税额为:

应预扣预缴税额 = 预扣预缴应纳税所得额 × 20% =[(40000 - 40000 × 20%)×70%] * 20% = 4480元

4、取得特许权使用费按次或者按月预扣预缴

特许权使用费应预扣预缴税额 = 预扣预缴应纳税所得额 × 20%以每次或每月收入减除费用后的余额为收入额

预扣预缴应纳税所得额= 每次或每月收入额

费用:每次或每月收入不超过4000元的,费用按800元计算;每次或每月收入4000 元以上的,费用按20%计算。